Google、Facebook和Uber推出服務已經成為人們日常生活不可或缺的一部分,其中Google 和Facebook的市值穩定排名世界前十,Uber目前也是一家價值數十億美元的企業。然而,沒有約翰·杜爾(John Doerr)和彼得·蒂爾(Peter Thiel)等天使投資人的毒辣眼光,或許我們難以見證這些科技巨擘的崛起。那麼何謂天使投資?天使投資具有什麼風險?投資人又該如何控制風險?接下來將透過文章一一揭露。

什麼是天使投資人?

天使投資人(Angel Investor) 是指投資早期新創團隊的個人或團體。通常在新創成立初期提供資金支持,以換取股權或未來的獲利份額。目前天使投資人大致分兩類,有單純以財務投資追求報酬為目的的投資人及以自身專業協助新創公司的經理人;前者主要提供資金挹注,不會干涉公司營運,後者通常是企業家、高階經理人或創業家,具有豐富的產業或創業經驗、技術專業與人脈資源,因此除了提供金錢的幫助以外,更肩負輔導及顧問的角色,協助新創公司開拓市場、尋找合適的人才和合作夥伴或是串接其他投資人。

以Google為例,1999年Google當時成立尚未滿一年,剛從車庫搬進第一個辦公室,在還沒有完整的市場發展計畫下,約翰·杜爾(John Doerr)以用OKR管理Google為條件大膽投資了1,200萬美金,並且加入董事會,提供自己的人脈資源為Google介紹潛在合作夥伴、客戶及其他投資者,以自身的產業經驗提供寶貴的建議和指導,更幫Google介紹埃里克·施密特(Eric Schmidt)擔任首席執行官及比爾‧坎貝爾(Bill Campbell)擔任顧問。這些幫助對Google的成功及成長起到了重要作用。

天使投資的風險?

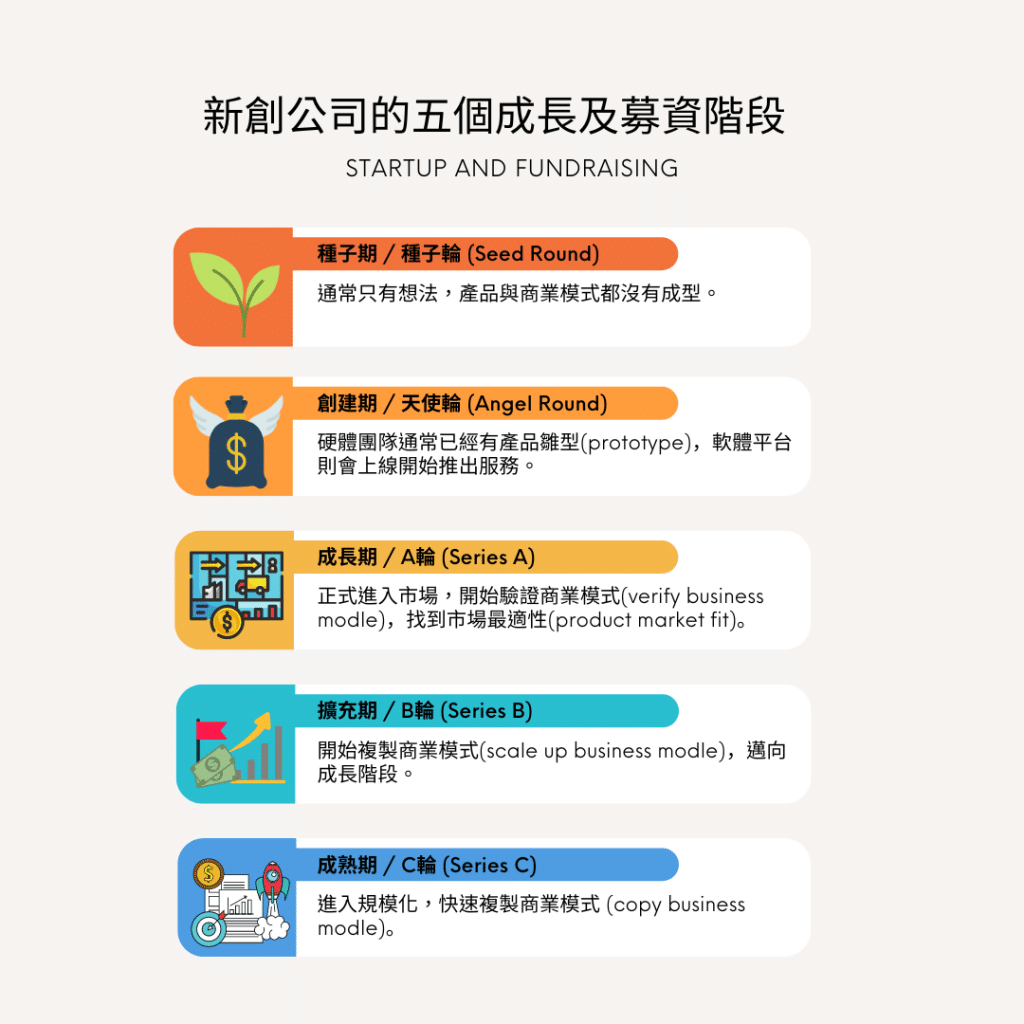

研究顯示,約有10%-25%的新創公司能夠成功進入成長期,而僅有約2%-5%的新創公司可以找到可規模化的商業模式,換句話說,天使投資失敗的機率高達9成!雖然天使投資人承擔極高的風險,但由於是早期進場,且通常於新創公司IPO或被併購時退場,因此投資報酬率也高達5-10倍!以上述提及的Google為例,羅恩·康威(Ron Conway)於1999年投資Google 10萬美元,於Google IPO時結算投資回報是15倍!彼得·蒂爾(Peter Thiel)在2004年對Facebook進行了50萬美元的天使投資,換取了10%的股權,在2012年Facebook上市時市值高達1000億美元,投資報酬率超過100倍!

然而不可否認的事實是創業成功無法被預估!即使是投資經豐富的老手也會看走眼、判斷錯誤,連Airbnb當初都曾被七個天使投資人拒絕!尤其天使投資人是在新創團隊非常早期就進場,所看到的資訊大部分都是新創夢想的未來,真的攤在眼前可以核實的少之又少,更別說那些新創公司沒有揭露的事情。因此天使投資的風險在於你有多了解新創團隊?

如何控制風險?

除了需瞭解產業與市場趨勢,也要分散投資仔細篩選大量投資案源,更重要的是評估投資風險,包括市場風險、競爭風險、財務風險等。然而,優秀的案源往往難找,參加一大堆Demo Day也只是走馬看花,無法深入了解新創團隊,天使投資人即使花費大量時間與精力也難以判斷並篩選出值得投資的標的,所以參加台大創創中心天使投資俱樂部將是投資新創的最佳方式。

台大創創中心自2013年起運營台大車庫孵化器及企業垂直加速器,孵育超過500個團隊,憑藉台大校園優勢,第一線挖掘教授技術團隊,擁有最豐富的新創案源也最了解新創團隊的發展狀況;台大創創中心天使投資俱樂部針對新創團隊成員、商業模式、市場規模等六大面向遴選具成長潛力及投資價值的新創團隊,每月不間斷推薦給天使投資會員,讓投資更有效率也更精準;另外也不定期舉辦投資講座及各式社群交流活動,創造投資人間深度交流機會,建立人脈創造更多合作可能。

加入台大創創中心天使投資俱樂部成為天使會員,你可以

1.分散風險:接觸最多新創團隊,大幅提高看案效率

2.精準投資:享受專家篩選把關,精準投資提高績效

3.建立人脈:交流經審核的會員,累積人脈分享資源